Джефф Безос, скорее всего, займется оптимизацией бизнеса Whole Foods сети за счет внедрения более современных технологий, оптимизацией распределительных центров, а также сокращением транспортных расходов за счет Amazon Freight.

16 июня 2017 года американский интернет-ретейлер Amazon объявил о покупке сети супермаркетов Whole Foods Market за $13,7 млрд. Череда шуток в социальных медиа про основателя Amazon и по совместительству ракетостроителя Джеффа Безоса и Amazon Alexa не кончается. Самая популярная — о том, что Безос попросил Alexa, домашнего голосового помощника, купить что-нибудь из продуктов в Whole Foods, а ассистент решил купить всю торговую сеть (это отсылка в том числе к качеству распознавания речи голосовыми помощниками).

Давайте разберемся, чем Amazon приглянулась крупнейшая в США сеть супермаркетов, специализирующаяся на экологически чистых продуктах питания.

Пять преимуществ для покупки

- Для начала, компания получает солидное офлайн присутствие за счет более чем 460 супермаркетов Whole Foods в США, Канаде и Великобритании. Amazon постепенно перестает быть только интернет-компанией — еще в 2015 году ретейлер открыл книжный магазин в Вашингтоне, а в декабре прошлого года в Сиэтле был открыт тестовый супермаркет Amazon Go, особенностью которого является практически полное отсутствие обслуживающего персонала.

Источник: Bloomberg

Данные шаги являются частью масштабной смены парадигмы в онлайн-торговле— если раньше интернет-магазины всеми правдами и неправдами старались избавиться от присутствия в физическом мире, то в последнее время начался обратный тренд, когда онлайн-компании начинают открывать физические точки продаж. Другими примерами подобных изменений могут служить такие игроки, как онлайн-оптика Warby Parker (более 50 магазинов в США, при этом это основные продажи через интернет), производитель матрасов Casper (недавно объявили о партнерстве с Target, хотя долгое время после запуска работали только в онлайне) и др. - Таким образом Джефф Безос значительно усиливает свои позиции на рынке продажи и доставки продовольственных и бакалейных товаров, так как понимает потенциал более чем $800 млрд. рынка, доля онлайн-торговли которого составляет около 2%.

Интернет-ретейлер уже несколько лет экспериментирует в данном сегменте — так, в 2007 году компания запустила онлайн-супермаркет продовольственных товаров AmazonFresh, а также прямого конкурента Instacart сервис Prime Now (доставка товаров в течение часа). На базе существующих магазинов Whole Foods Amazon сможет запустить небольшие распределительные центры и, таким образом, значительно расширить зону покрытия Prime Now, которые в настоящее время присутствует лишь в паре десятков городов из-за нехватки инфраструктуры. - К тому же, данная сделка несомненно ослабит позиции Instacart, главного конкурента Amazon в сегменте доставки продуктов питания в США. Основное отличие бизнес-модели Instacart в том, что компания доставляет товары из офлайн-супермаркетов и не имеет своих собственных складов и распределительных центров, то есть по сути является своеобразной «прослойкой» между ретейлером и конечным потребителем. Парадокс заключается в том, что Whole Foods не только является одним из ключевых партнеров Instacart, но и инвестировала в стартап $36 млн осенью 2016 года. И хотя за Instacart сильно волноваться не стоит (компания совсем недавно привлекла новый раунд на $400 млн. по оценке $3,4 млрд.) и теперь имеет достаточный запас прочности (то есть наличных), чтобы адаптироваться под новый расклад рынка, возможно это подтолкнет её акционеров к более быстрому выходу. Я бы сказал, что возможными покупателями может выступить Walmart, Kroger или другие крупные ретейлеры как в онлайн, так и в офлайн среде.

- По аналогии с недавно запущенным форматом книжных магазинов, супермаркеты станут для Amazon каналом для получения новых пользователей тарифа Prime (специальный тариф, который за фиксированную в год сумму предоставляет скидки на некоторые товары и бесплатную срочную доставку).

- Как и в большинстве сделок, когда технологическая компания покупает компанию из традиционного сектора, капитализация покупателя увеличивается на сумму, превышающую стоимость приобретаемой компании, так как показатели последней «переоцениваются» по более высоким коэффициентам, по которым торгуются инновационные компании.

В данном случае Whole Foods, оценка которой была примерно равна 0.7х годовой выручки (то есть $16 млрд. х 0,7 = $11,2 млрд.), в среднесрочной перспективе добавит Amazon порядка $50 млрд. к капитализации, так как отношение цены к выручке у интернет-гиганта находится на уровне 3,3х ($16 млрд. х 3.3 = $52,8 млрд.).

Покупка в ряду других M&A Amazon

На сегодня покупка Whole Foods стала крупнейшей M&A сделкой в истории Amazon — до настоящего момента Джефф Безос «укладывался» в суммы около $1 млрд., как было с покупкой в 2014 году сервиса видео-стриминга Twitch за $970 млн. и в далеком 2009 году с обувным онлайн-ретейлером Zappos, приобретенным за $1,2 млрд. Учитывая, что в этот раз все $13,7 млрд. будут выплачены акционерам Whole Foods наличными, а не акциями самого Amazon, и по состоянию на март текущего года у Amazon было на счету «всего» $21,5 млрд., данная сделка говорит о более чем серьезных намерениях компании.

Источник: Thomson Reuters, Bloomberg

Интересно, что команда Безоса прошлой осенью уже рассматривала целесообразность покупки Whole Foods, однако тогда сделка не состоялась.

В этот раз стороны пришли к соглашению во многом благодаря «стараниям» небольшого по американским меркам инвестиционного фонда Jana Partners (какие-то $5 млрд. под управлением), который не далее как в апреле аккумулировал на рынке 8,3% акций Whole Foods, став третьим крупнейшим акционером компании, и начал активную кампанию против текущего менеджмента ретейлера.

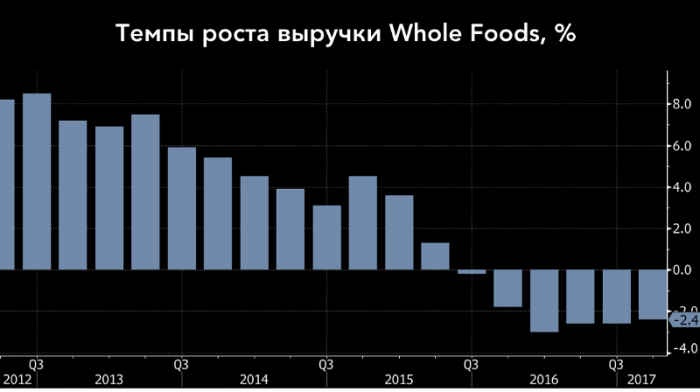

Надо сказать, что действия Jana Partners имели смысл, так как в течение последних нескольких лет темпы роста выручки Whole Foods снижаются, а с середины 2015 г. она и вовсе стала сокращаться, хотя и составляет внушительные $16 млрд

Источник: Bloomberg

Как типичный инвестор-активист Jana Partners собрал команду «акул» ретейл-бизнеса для выдвижения в совет директоров сети: бывшего главу Gap Гленна Мёрфи; Томаса Диксона, бывшего генерального директора сети супермаркетов Harris Teeter, под руководством которого в 2014 году сеть была продана конгломерату Kroger за $2,5 млрд.; а также биржевого аналитика Мередит Адлер, специализирующуюся на рынке продуктов питания.

Основной целью кампании фонда была либо заставить руководство сети поменять стратегию развития с целью изменения динамики основных показателей в лучшую сторону, либо добиться продажи компании по привлекательной цене. Что собственно и произошло — Amazon согласился заплатить примерно на четверть больше стоимости Whole Foods на момент вчерашнего закрытия рынка акций.

В случае успешного закрытия данной сделки (пока планируется на вторую половину текущего года) «алчные мерзавцы», как назвал Jana Partners основатель Whole Foods Джон Маккей не далее как неделю назад, получат $1,1 млрд., то есть ни много ни мало $300 млн. прибыли за несколько месяцев.

Фанатам магазинов Whole Foods не стоит беспокоиться — Amazon не планирует резко менять процесс работы Whole Foods, супермаркеты сети продолжат работать под прежним брендом, а гендиректор компании Джон Маккей останется на своём посту. При этом Безос, скорее всего, займется оптимизацией бизнеса сети за счет внедрения более современных технологий (Whole Foods была основана в далеком 1980 г.), оптимизации распределительных центров (уж в этом-то Безос, что называется, собаку съел), а также сокращения транспортных расходов за счет использования собственного логистического подразделения Amazon Freight.

Будем надеяться, что данная сделка отражает новую стратегию развития для самой Amazon, в рамкой которой компания будет делать больших крупных M&A, что даст дополнительный толчок для развития венчурного рынка США. Кстати, еще одним подтверждением данного тезиса является недавняя попытка Amazon приобрести Slack за $9 млрд.

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов