Несмотря на резкое снижение популярности активного управления перед пассивным, у первого все еще остаются существенные плюсы. В каких случаях инвесторам стоит доверить свои средства хэдж-фонду?

Уоррен Баффет утверждает, что инвестору выгоднее вложить деньги в индексный фонд, нежели выбрать один или несколько активно управляемых фондов в надежде заработать в итоге больше. Собственно, правоту Баффета подтверждают как выигранный им недавно десятилетний спор с инвесторами из компании Protégé Partners, так и статистические наблюдения, которые подтверждают преимущества пассивного инвестирования.

Уоррен Баффет: «Нам нужен проект, благодаря которому у нас будут деньги через 20 или 30 лет»

Обратимся к статистике агентства Standard & Poor’s от 30 июня 2017 года. Согласно опубликованным данным, на горизонте пяти лет более 82% управляющих фондами акций в США проигрывают пассивным инвестициям в индекс S&P 500:

Почему же тогда до сих пор существует огромный рынок различных хеджевых и взаимных фондов, раз инвестиции в индекс выглядят однозначно привлекательнее? Как всегда, дьявол кроется в деталях. Во-первых, подобная статистика накоплена по большей части на данных по фондовому рынку США и других развитых стран, то есть там, где рынки ценных бумаг функционируют наиболее эффективно. Чем же менее эффективен рынок, тем большую ценность в управление инвестициями может внести управляющий. Взять хотя бы статистику того же S&P по Индии — превосходство пассивного управления уже не выглядит таким однозначным. Там 51% управляющих фондами акций оказались недостаточно эффективными.

Во-вторых, говоря о превосходстве индексного инвестирования, очень часто забывают упомянуть, что речь идет именно о рынках акций. Однако в отношении фондов облигаций и некоторых других статистика не дает нам возможности сделать аналогичное утверждение. Если обратиться к статистике по разделу облигаций агентства S&P (US Fixed Income), то результаты получаются далеко не такие однозначные. Так, например, фонды Global Income проигрывают индексу Barclays Global Aggregate на горизонте пяти лет лишь в 43,8% случаев, то есть чаще всего обыгрывают свой бенчмарк:

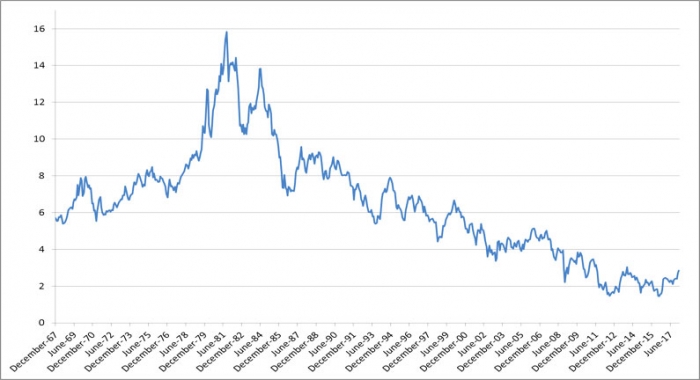

При этом важность активного управления портфелями облигаций возрастает в определенные периоды, в частности, в периоды роста процентных ставок, который мы наблюдаем в мире сейчас. В отличие от пассивных инвестиций в индексный ETF инвестор может рассчитывать на то, что управляющий будет активно хеджировать процентный риск облигационного портфеля с помощью деривативных инструментов, например фьючерсов на корзины государственных облигаций. Более того, на данном этапе есть все основания считать, что долгосрочный тренд на снижение доходностей, существовавший на протяжении последних 30 лет, заканчивается. Это означает, что повышается важность активного управления портфелями облигаций.

Динамика доходности к погашению 10-летних облигаций США за последние 50 лет

В-третьих, возвращаясь к фондам акций, несмотря на то что большинство управляющих проигрывают своим индексам-бенчмаркам, существуют и управляющие, стабильно выигрывающие у индекса.

Наконец, в-четвертых, времена высоких комиссий управляющих фактически остались в прошлом. В том числе благодаря и поумневшим инвесторам, хорошо усвоившим плюсы пассивного инвестирования, а также усилившейся конкуренции на рынке управления активами. Так почему бы не купить качественную услугу недорого?

Мозговой штурм. Почему хедж-фонды зарабатывают больше остальных

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов