В Кремниевой долине не принято громко обсуждать выходы, в которых инвесторы возвращают свои инвестиции, а сотрудники при этом остаются ни с чем. Однако их можно спрогнозировать

Опционы являются популярным и общепринятым инструментом мотивации наемных сотрудников. Статья написана, исходя из законов США, но большинство компаний планируют провести IPO именно в Америке, да и правила для выпуска акций в других странах схожи.

Сама идея того, что ты становишься совладельцем акций модной технологической компании, льстит. А предвидение светлого будущего, что акции этой компании будут торговаться на бирже Нью-Йорка, или что один из технологических гигантов решит купить ее целиком, вселяет надежду. На этапе получения такого опциона новые сотрудники редко задумываются о его текущей, а главное — будущей ценности. В Кремниевой долине не принято громко обсуждать выходы, в которых инвесторы возвращают свои инвестиции частично или полностью, а сотрудники при этом остаются ни с чем. Тем не менее, таких случаев тем больше, чем охотнее основатели стартапов соглашаются на драконовские условия инвесторов, завышающих оценку этих стартапов.

Оценка компании на каждом новом раунде рассчитывается путем умножения всех акций, находящихся в обращении, на цену привилегированных акций, по которой инвесторы этого раунда инвестировали в компанию. Почему-то считается, что такая цена применима ко всем(!) акциям компании. Однако это совсем не так.

Новая модель оценки

Ценность обыкновенных и привилегированных акции — а точнее, разница в их ценности — стала основой для новой модели оценки стоимости стартапов, которую разработали в University of British Columbia и Stanford University. Вместо использования таких метрик как количество пользователей или объём продаж, исследователи решили рассчитать стоимость компании, опираясь на ценность разных типов и классов акций. Согласно их расчетам, ценность обыкновенных акций компаний Solar City, Good Technology и Nutanix на самом последнем раунде венчурного инвестирования (перед IPO или продажей компании) превышала оценку американских исследователей более, чем в три раза. Акции компании JustFab, которая все еще является частной, были чуть менее переоценены — почти в два раза. А вот владельцам обыкновенных акций компании Box совсем не повезло: их акции были переоценены на 269%!

От чего же зависит ценность различных ценных бумаг компании и как складывается ее общая оценка?

Кратко напомню вам, о каких ценных бумагах идёт речь. Стартапы имеют чаще всего два основных типа акций: обыкновенные, которые выпускаются, как правило, для основателей компании, ранних инвесторов и сотрудников, а также привилегированные, которые обычно выпускаются для прочих инвесторов, причём такие акций могут также различаться между собой. Само название «привилегированные» подразумевает, что такие акции имеют привилегии, которых не имеют акции обыкновенные. Более того, чем больше денег вкладывает инвестор, тем больше привилегий он попросит. Поэтому даже если стартап переоценивает свою общую стоимость в новом раунде, инвестор все равно может принять такую завышенную оценку или вяло торговаться взамен на драконовские привилегии.

О каких привилегиях речь?

Для начала, давайте вспомним о том, что инвесторы намерены вернуть как минимум полную сумму своих инвестиций в любом случае — успеха или провала — и практически всегда оговаривают ликвидационные привилегии. Некоторые инвесторы хотят вернуть такую сумму «с процентами», которые иногда достигают ни много ни мало 100. Такой инвестор наверняка будет также иметь привилегию первоочередной выплаты (старшинство привилегий), и в таком случае он получит свои 200% обратно раньше других, и только то, что останется, будет поделено между остальными акционерам — если что-то останется в принципе.

Бывает ли еще хуже? К сожалению, да. Такой инвестор может также иметь право на участие в распределении остатка вырученных средств наравне с остальными акционерами уже после(!) того, как он уже вернул сумму своей инвестиции со всеми процентами (право участия), и получить еще чуть-чуть «на карманные расходы».

Вышеперечисленные привилегии, как правило, вступают в силу, если компанию поглощает какой-нибудь google. Но даже в случае, когда компания решает начать торговать акциями на публичном рынке, ее крупнейшие инвесторы все равно могут обыграть всех остальных акционеров и в этом случае. Например, они могут заблокировать IPO, получить дополнительные акции, «размыв» остальных инвесторов, или даже сохранить свои привилегии, как те, что описаны выше, если размер IPO не удовлетворит их ожиданий по возврату инвестиций.

Теперь, когда вы читаете в новостях о новом инвестиционном раунде по оценке в разы выше предыдущего, вы можете довольно легко представить какие привилегии за эту оценку могут попросить инвесторы. И это, в принципе, наглядно объясняет, почему не все акции «одинаково полезны», а именно — должны оцениваться по-разному.

Итак, когда мы говорим о разной ценности разных типов и классов акций, мы подразумеваем, что все они могут иметь разные права и привилегии. И если такие привилегии гарантируют держателям акций полный возврат их инвестиций, выплату дополнительных премий и права на блокировку стратегических шагов, то их ценность, очевидно, будет значительно выше ценности других акций, особенно, обыкновенных, которые, как правило, не имеют никаких гарантий и привилегий.

Чтобы не загружать вас долгими математическими расчётами, я решила просто привести пару примеров, которые иллюстрируют разницу в ценности различных типов акций.

Пример 1

Компания Square получила оценку в $6 млрд на последнем раунде инвестиций (2014) перед IPO (2015), благодаря инвесторам, которые согласились купить акции по цене $15,46 за каждую, но в обмен на определенные привилегии: в случае продажи компании, эти инвесторы имели приоритетное право на возврат полной суммы инвестиций (ранее всех остальных акционеров), а в случае IPO — на 20% премии сверху этой суммы, независимо от размера IPO.

Когда сотрудники Square услышали такую стоимость акций, они наверняка просто умножили количество своих акций на $15,46 и ушли открывать шампанское. Однако вряд ли кто-то подумал о том, что их обыкновенные акции не имеют никаких из вышеперечисленных привилегий, а оттого ценность их, возможно, ниже. К сожалению, IPO Square оказалось идеальной иллюстрацией такого ошибочного расчета: исследователи, о которых я упомянула выше, посчитали, что более реальная стоимость обыкновенных акций на тот момент была примерно в три раза ниже — лишь $5,62 за акцию.

Что случилось в реальности? Square вышла на IPO по оценке всего $2,66 млрд с ценой за акцию значительно ниже ее цены на последнем раунде: $9 против $15,46. Поскольку IPO стало неудачным по расчетам инвесторов, снизив ценность их вложений, они получили дополнительных акций на $93 млн, чтобы компенсировать эту разницу и «размыв» остальных акционеров. Поэтому даже через 4 месяца, когда акции компании наконец-то приблизились к их стоимости на последнем раунде инвестиций, многие сотрудники все равно ничего не смогли бы заработать: некоторые их них выкупили свои опционы по цене $9 за акцию, другие — уже выплатили налоги на свои акции. По сути, сотрудники Square получили возможность хорошо заработать на своих опционах только этим летом — через полтора года после IPO — поэтому те сотрудники, которые не дотерпели до сегодняшнего дня, скорее потеряли деньги на этих акциях.

Пример 2

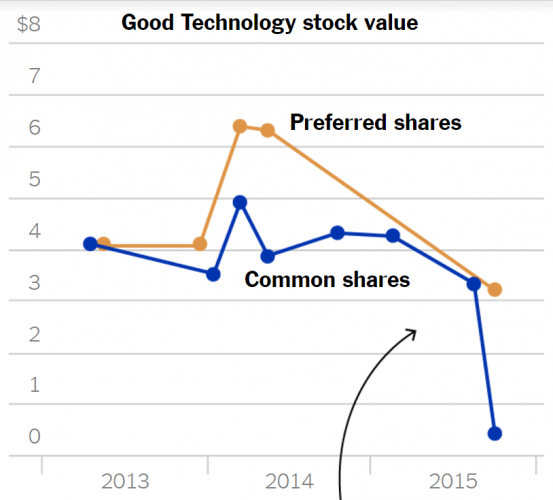

Несмотря на то, что исследователи высчитали, что обыкновенные акции компании Good Technology были переоценены в 3,07 раза, реальная ситуация обернулась еще хуже. После отмены планов выхода на IPO, компания была продана Blackberry всего за $425 млн, что звучит иронично: для всех нас — это кажется огромной суммой и отличной сделкой. Однако на практике все совсем не так радужно. Предшествующий продаже инвестиционный раунд был совершен по оценке $1,1 млрд, соответственно, цена продажи оказалась меньше половины оценки компании на последнем раунде. Это обернулось для сотрудников — держателей обыкновенных акций — в потерю их ценности с $4,32 за акцию до всего лишь 44 цента за акцию. Это произошло потому, что компания подняла чуть более $543 млн за все время своего существования. Поэтому, если предположить, что все инвесторы имели ликвидационную привилегию по возврату вложенных инвестиций один к одному, то суммы, вырученной от продажи, даже не хватило бы, чтобы вернуть им все вложения. К счастью, не все инвесторы имели такую привилегию, однако инвесторы как минимум последних двух раундов имели привилегию участия в распределении вырученной суммы ПОСЛЕ возврата своих инвестиций. Таким образом, они сначала вернули свои $185 млн (была ли им выплачена премия на возврат инвестиций или нет, неизвестно), а затем — еще чуть-чуть от оставшейся выручки со всеми остальными акционерами.

Эти примеры наглядно демонстрируют, что умножать все акции в обращении на стоимость привилегированных акций последнего раунда противоречит не только экономике компании, но и здравому смыслу. Единственная польза от такого расчета — приобретение громкого медиа-статуса «единорога», благодаря впечатляющим цифрам оценки компании, которые часто преодолевают оценку в один миллиард долларов. Но с экономической точки зрения, привычная всем формула оценки post-money — с учетом последних полученных инвестиций — имеет смысл только в случае равенства ВСЕХ акций, что, справедливости ради, случается при конвертации привилегированных акций в обыкновенные, например, перед выходом на IPO. Однако даже в этом случае, инвесторы часто имеют приоритетное право на продажу своих акций ранее прочих акционеров. А все остальные зависят исключительно от реакции рынка на предложенные акции, что может занять месяцы и годы, пока их цена вырастет до приемлемой, чтобы на них заработать. Соответственно ни при каких условиях стоимость привилегированных акций последнего раунда не может гарантировать идентичную стоимость акций обыкновенных.

Подводя итог, практически во всех без исключения случаях, стоимость сделки продажи компании или размер IPO должен значительно превышать оценку компании на последнем раунде, чтобы удовлетворить всех акционеров, что в реальности случается довольно редко. Поэтому обладатели обыкновенных акций наверняка переоценивают свое благосостояние, просто умножая свои акции на цену привилегированных акций последнего раунда.

Если инвесторы понимают эту ошибку, почему же они упорно продолжают умножать все акции на цену привилегированных акций последнего раунда? Честный ответ таков: мы не считаем это ошибкой. Чем выше оценка стоимости компаний в нашем портфолио, тем больше оно впечатляет инвесторов в наши фонды, когда мы отправляем им очередной отчет. До тех пор, пока сумма наших инвестиций защищена ликвидационными привилегиями, завышенная оценка компаний играет нам на руку.

Могут ли держатели опционов и обыкновенных акций защитить себя каким-то образом от таких потерь? К сожалению, нет. Когда сотрудники соглашаются на получения опционов или других ценных бумаг в качестве дополнительной компенсации, мало кто из них думает даже о налогах, которые им придется заплатить еще до того, как появится возможность эти акции продать. Даже если продвинутые держатели таких ценных бумаг будут следить за всеми инвестиционными раундами и их условиями, точной ценности своих акций они так и не смогут рассчитать до последнего, поскольку все частные венчурные сделки крайне непрозрачны. Лучшее, что сотрудники «единорогов» могут сделать, это снизить свои ожидания в два раза и надеяться на разум основателей компании.

Основатели некоторых «единорогов» свой разум, тем не менее, еще не потеряли. Например, согласно формуле оценки обыкновенных акций, акции Airbnb, Bloom Energy and Palantir переоценены всего на 11%, акции компании Lyft — на 10%, Uber — на 8%, а вот обыкновенные акции компании Snap не были переоценены на последнем раунде инвестиций вовсе, благодаря жесткой позиции основателей не обеспечивать своих инвесторов излишними привилегиями. Тем не менее, компания показывает пока не самое успешное IPO, а сотрудники получат право на продажу своих акций только на следующей неделе. Поэтому выиграют ли сотрудники Snap и насколько оценка исследователей окажется, еще непонятно.

Чтобы проверить, насколько эта формула себя оправдывает, мы можем все вместе следить в реальном времени за грядущим IPO компании Dropbox. По оценкам исследователей, компания была переоценена на 21% на последнем раунде, а ее обыкновенные акции переоценены на 16%. Последний раунд был довольно «дорогой» (инвесторы вложили целых $350 млн задрав оценку компании с $4 млрд до $10 млрд), а после него компания дважды привлекла займ на общую сумму более $1 млрд. Как вы думаете, что ждет компанию и держателей ее обыкновенных акций на IPO?

О пользе новой модели расчета оценки стоимости стартапов для инвесторов я расскажу в следующей статье.

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов