Глобальный риск — это огромный пузырь в Китае, который может лопнуть в любой момент и повлиять на мировой рынок недвижимости

После мирового финансового кризиса 2008 года, вызванного перегревом на ипотечном рынке США, все чаще можно услышать тезис о его повторении. Есть ли сегодня ценовые пузыри в секторе недвижимости? Средние цены массового жилья в больших городах развитых стран — индикатор экономической ситуации и стадий цикла, в которых находятся финансовые рынки этих государств. При этом пока нигде, кроме ряда китайских городов, эти пузыри не считаются созревшими.

Тренды на рынках недвижимости в 2016 году можно было бы описать словами: лучшее дорожает, среднее не дешевеет. Оценивать положение дел на рынке недвижимости лучше в мегаполисах и в богатых городах со стабильным притоком мигрантов. В 2016 году в лидерах по показателю соотношения цены квартиры и стоимости ее годовой аренды (price-to-rent ratio, или P/R ratio) были Лондон и канадский Ванкувер (во многом благодаря притоку состоятельных мигрантов из Китая). В США в самых дорогих и популярных для приезжих городах — Нью-Йорке и Сан-Франциско — рост цен замедлился, но не прекратился.

Лидеры по ценам на недвижимость класса люкс прежние — Монако (в среднем от $60 000 за 1 кв. м), Гонконг и Женева (от $30 000 за метр). Если смотреть на города с самой дорогой жилой недвижимостью, то из-за Brexit и оттока граждан из Евросоюза в 2016 году замедлился рост в Лондоне, но подешевевший фунт продолжает стимулировать спрос инвесторов. Дорожает жилье в странах Европы с наиболее стабильной экономикой, таких как Германия, Швейцария, а в подверженных рецессии странах (от Италии до Латвии) жилье не дешевеет из-за низкого курса евро. Как и десять лет назад, рынки недвижимости крупных и развитых стран, кроме Японии, видимо, будут коррелировать с американским рынком и с курсом доллара.

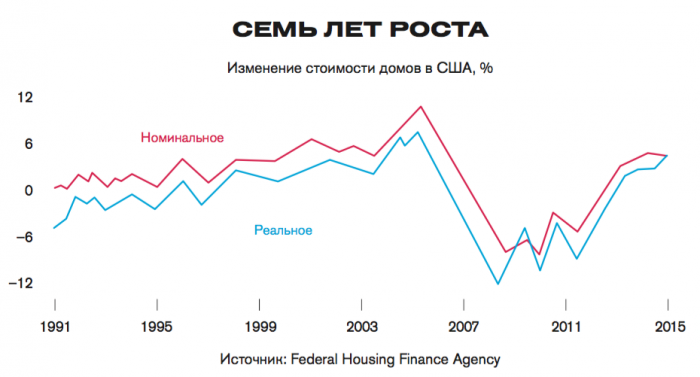

Рынок США в течение предыдущих пяти лет рос, и спрос на недвижимость в 2017 году будет зависеть от динамики доходов населения и доступности ипотеки для американцев. Цена среднего дома сейчас ниже максимальных уровней, которые мы наблюдали до того, как лопнул прошлый ипотечный пузырь. И если исходить из популярного мнения, что прошлый пузырь был на рынке недвижимости, а следующий будет на рынке акций, то в 2017 году не стоит ожидать спада на американском рынке жилья при отсутствии рецессии. Банки не сдерживают рост ипотеки, хотя кредитные стандарты стали заметно строже.

При этом «финансовое здоровье» покупателей жилья сегодня на более высоком уровне, чем до 2008 года, когда ипотеку давали даже безработным. Риски повторения кризиса также сократились и из-за того, что часть американцев сделала выбор в пользу аренды жилья, что привело к массовому строительству многоквартирных домов. В США практически нет городов с перегретыми ценами. Вместе с тем нет и одинаковых темпов роста цен во всех штатах. Это тоже признак того, что пузырь не надувается, как десять лет назад, когда быстро дорожали и курортная Флорида, и пустынная Аризона.

Обычно перегретыми считают рынки недвижимости с максимальным значением отношения «цена квадратного метра / стоимость годовой аренды метра жилья». Динамика индекса цен на средний дом в США показывает (см.график), что до повторения кризиса еще далеко. Согласно статистике за сентябрь 2016 года, динамика показателя P/R ratio в США хотя и высока, но до пикового уровня 2006 года явно недотягивает.

Причиной этого является рост арендной платы, что говорит об увеличении спроса. Из всего сказанного выше можно сделать вывод, что пузыря в недвижимости нет и рост ставок по ипотеке постепенно приведет лишь к стагнации рынка, но не к обвалу. Возможное снижение налогов плюс стимулирование производства в стране («трампономика»), скорее всего, частично компенсирует последствия изменения политики ФРС.В то же время можно выделить минимум три риска для американских и мировых цен на недвижимость. Глобальный риск — это огромный пузырь в Китае, который может лопнуть в любой момент. Он способен повлиять на любой рынок недвижимости в мире — как через повышение рисков на финансовых рынках и рост ставок, так и через перераспределение потоков денег инвесторов. Однако, судя по предыдущим резким падениям продаж жилья в КНР (почти на 30% в 2011 и 2014 годах), рынок там быстро выбирался из кризиса и сильно падали не цены на жилье, а скорее, цены на импортируемые металлы. Сила Китая — в гигантском влиянии госрегуляторов и Центробанка.

Остальные риски сосредоточены на внутреннем рынке США. Ключевой из них — отсутствие решения по обанкротившимся в 2008 году, но спасенным ипотечным агентствам Fannie Mae и Freddie Mac. Объемы активов в них росли и после кризиса, хотя практикуемая ими система скупки ипотечных контрактов никак не менялась.

Вторым настораживающим фактором остается коммерческая недвижимость в США. В отличие от цен на жилье цены на такие объекты, скорее всего, снизятся — обещанные налоговые льготы предполагают отмену или частичную отмену вычета налога на проценты (tax deductibility), а для такого кредитозависимого бизнеса это серьезная проблема.

Но спад в этом сегменте также ограничен — качество кредитного портфеля серьезно не ухудшится, так как банки были очень консервативны с заемщиками из сектора коммерческой недвижимости. В 2017 году банковский сектор из-за проблем на рынке недвижимости сильно не пострадает — ожиданий сокращения выдачи ипотечных кредитов нет. Это также подтверждает, что не будет снижения спроса в США, а следовательно, и в большинстве развитых стран.

В результате в 2017 году рынки недвижимости в развитых странах войдут в полосу застоя на высоком ценовом уровне, где будет борьба глобальных трендов. Позитивом будет рост экономики на «трампономике» и на стимулирующей политике Европейского центрального банка, а негативом могут стать высокие ставки.

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов