Рубль по-прежнему находится в жесткой привязке к стоимости нефти. Как эта связь повлияет на его динамику в долгосрочной перспективе?

В августе 2013 года в статье «Почему через три года за доллар будут давать 50 рублей» один из авторов этой статьи показывал зависимость курса рубля к доллару от стоимости нефти на мировом рынке и соотношения инфляций в США и России. Автор предположил, что в рамках ожидаемого снижения цен на нефть курс рубля существенно снизится; через 3 года (в 2016 году) при стоимости нефти в $60 за баррель, доллар будет стоить 55 – 60 рублей.

С тех пор прошло четыре года и эта гипотеза полностью подтвердилась. Настало время рассказать, что же такое рубль с точки зрения его рыночной стоимости.

Вслед за «черным золотом»

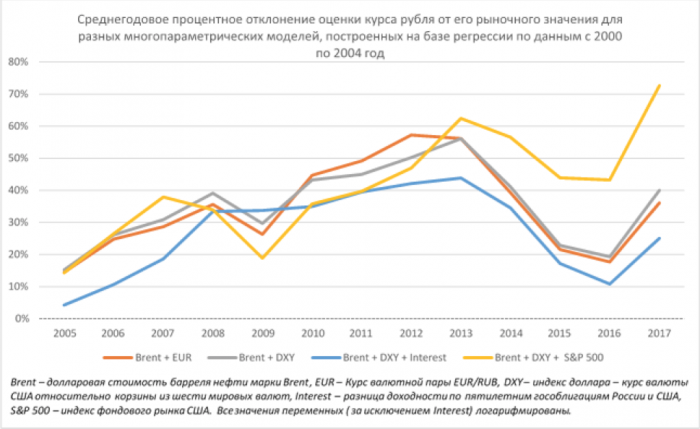

На протяжении большей части истории России курс рубля был регулируемым. Его наблюдаемые значения были производными от многих рыночных параметров и переменных, на которых строилась монетарная политика ЦБ. Увы, регрессионные эксперименты приводят к выводу — поиск зависимости на коротких исторических выборках, скажем, интервале 2000-2004 годов, и экстраполяция полученной зависимости на «будущее» и «прошлое» приводит к существенным ошибкам — большинство параметров оказываются ложными.

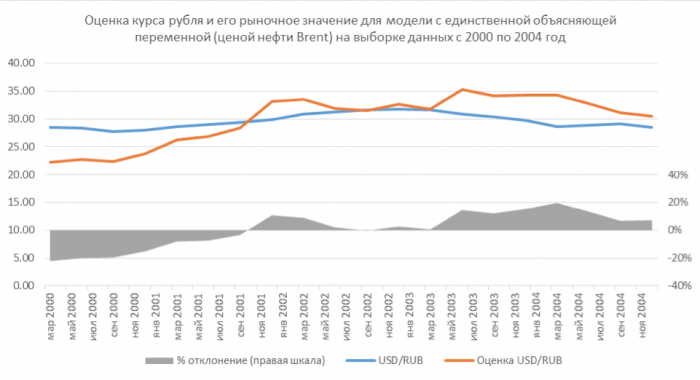

Использование же модели с единственным параметром — ценой нефти марки Brent — позволяет получить стабильно надежные результаты, превосходящие другие модели по точности оценки.

Коэффициент при стоимости нефти в уравнении регрессии (он показывает, на сколько процентов изменяется курс рубля при изменении цены нефти марки Brent на 1%) оказывается крайне стабильным: на небольшой выборке, которую мы используем (2000 – 2004 годы), он равен минус 0,47, на всех 17 годах – минус 0,52. Это такое же значение, что и для периода 2000 — 2008 годов, с отклонением от полученного на интервале 2000 — 2004 годов значения всего в 10%. 2000 год в России был периодом, когда панические настроения 1998 — 1999 годов и политика жесткого сдерживания курса до 1998 года еще сильно влияли на рынок. Поэтому не стоит удивляться, что коэффициент на этом периоде немного отличается от значений, которые получаются на более длинных периодах.

Рубль таким образом представляет из себя валюту, жестко привязанную к стоимости нефти марки Brent на мировом рынке, а характер этой привязки не меняется с годами. Тем не менее, регрессия дает оценку, а реальный курс немного отличается от расчетного. Остается вопрос – насколько на динамику курса рубля влияют прочие факторы.

Попытки интервенции

Анализ достаточно прост. В период с 1995 года экспортеры продают не менее 50% валютной выручки, ЦБ продает резервы для поддержания курса рубля (за год «сжигается» от 30 до 70% резервов, что постоянно ставит импорт под риск), и российская валюта держится дороже своего естественного курса. К 1998 году курс рубля отличается от расчетного в 2 раза. Заканчивается это «упражнение» плачевно — в 1998 году происходит дефолт и курс все равно возвращается туда, где он и должен был быть. Продажа 63% (!) резервов не помогает, до 2002 года рубль будет недооценен.

К 2002 году Центробанку удается убедить рынок, что его действия будут более ответственными. С этого момента и до 2008 года курс рубля благодаря постоянному вмешательству ЦБ и объявленным ограничениям на волатильность ведет себя более спокойно, чем его «расчетный» вариант, в среднем следуя чуть ниже расчетных значений и постоянно с ними пересекаясь.

В 2008 году резкая коррекция стоимости нефти толкает рубль вниз. ЦБ продает на рынке $185 млрд лишь для того, чтобы немного сгладить падение. К 2011 году курсы снова пересекутся, как будто и не было продажи почти $200 млрд. До сентября 2014 года реальный курс рубля будет лишь незначительно ниже расчетного (будут сказываться и интервенции ЦБ, и официально установленный коридор).

В сентябре 2014 года оба курса полетят вверх совершенно синхронно и даже продажа $78 млрд за год не поможет. На волне паники, связанной с резким изменением учетной ставки (локально) и осложнением геополитической ситуации, рубль «улетит» на 15% ниже расчетного курса. Второй период паники (на резком падении нефти до $27 за баррель) будет через год, но он окажется короче и меньше. Движение курса будет полностью соответствовать модели, и ЦБ уже не будет вмешиваться.

Что будет дальше

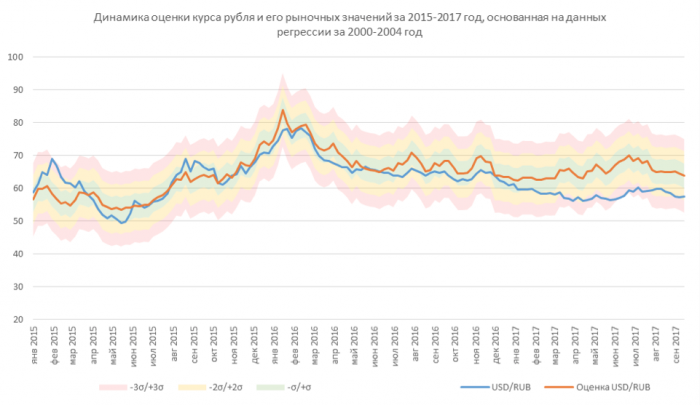

Остается разобраться с 2017 годом. С первых недель марта текущего года можно наблюдать существенное расширение спреда между оценкой курса рубля и его рыночным значением. К июню оно выходит за пределы двух стандартных отклонений исторических данных (то есть, несколько упрощая, сложившаяся ситуация имела вероятность примерно в 5%), и только в августе возвращается к уровню полутора стандартных отклонений (то есть примерно 20% вероятности реализации).

Это расхождение некоторые комментаторы объясняли созданием ЦБ искусственного спроса на рубли, приходом иностранных инвесторов, скупающих высокодоходные рублевые бумаги в рамках операций carry trade, существенным сокращением импорта в связи с рецессией российской экономики и падением доходов населения, и даже «сговором» регулятора с крупнейшими экспортерами, которые обязались продавать свою выручку.

Скорее всего, все перечисленные факторы имеют влияние. Но важнее то, что расчетное значение курса рубля по модели, построенной на базе данных 2000 — 2004 года, на сегодня отличается от его реального значения всего на 11%, или на 6,4 рублей. Если предположить, что нефть останется на уровне $50 за баррель, инфляция в США и России не поменяется, но под влиянием краткосрочных крайне негативных факторов курс рубля упадет за год до отметки «расчетный курс минус 2 стандартных отклонения», то мы получим лишь курс в 75 рублей за доллар.

Наличие зависимости между стоимостью нефти и рублем позволяет подумать об инвестиционных решениях, основанных на отслеживании отклонений текущего курса от расчетного в надежде на их последующее схождение. Самым простым способом было бы открытие позиции по нефти и по рублю в разные стороны в случае такого расхождения: если рубль «слабый» ― покупка рублей и продажа нефти, если рубль «сильный» ― наоборот.

В ситуации «сильного» рубля такое инвестирование затруднено высокой стоимостью российской валюты на рынке (занимая рубли под 14-16% годовых вы рискуете ничего не заработать, если отклонение будет сохраняться достаточно долго). Однако если рубль опустился ниже своего расчетного значения минус 2 стандартные девиации, то покупка рубля на занятые доллары и продажа фьючерса на нефть в соответствующем объеме с большой вероятностью принесут инвесторам хороший доход. Остается дождаться благоприятного момента.

Сохранение зависимости рубля от цены нефти означает для курса российской валюты коридор от 56 до 69 рублей за доллар, с границами, медленно (на 1-3%) повышающимися от года к году. Но, поскольку нефть существенно ближе к равновесию, уверенность в таком прогнозе ниже, чем в том, который делался в 2013 году.

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов

Трудовой Кодекс РФ с комментариями ТК РФ, бесплатные консультации юристов